Налог за садовый участок для пенсионеров

Согласно действующему законодательству земельный налог обязаны уплачивать граждане, владеющие земельными участками различной величины на правах собственности. Эти сборы касаются в том числе и дачных земель.

Содержание статьи

- Вопросы налогообложения

- Правовое регулирование

- Земельный налог на дачный участок

- Размер

- Как оплатить?

- Сроки

- На видео о земельном налоге

- Земельный налог на дачный участок для пенсионеров — порядок исчисления и льготы

- Должен ли пенсионер платить налог на землю

- Плательщики налога и объект налогообложения

- Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

- Порядок и правила расчета земельного налога на дачный участок

- Льготы на дачные участки пенсионерам Москвы и Московской области

- Должен ли пенсионер платить земельный налог за дачный участок

- Берется ли с пенсионеров налог на землю за дачный участок

- Должен ли пенсионер платить налог за дачный дом

- Итоги

Вопросы налогообложения

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В соответствии с требованиями Налогового кодекса за дачные участки также придется заплатить земельный налог. Законом установлено, что владельцы участков земли вне зависимости от их целевого назначения должны каждый год платить налоги в бюджет субъекта Российской Федерации.

Если на земле построена недвижимость, гражданин должен будет оплатить не только налог на землю на имущественный налог.

Кто является плательщиком?

Согласно Налоговому Кодексу оплачивать налог на землю за дачные участки обязаны владельцы земли и граждане, которым земля досталась по наследству либо же они пользуются ей на правах бессрочного пользования.

Если граждане пользуются в землей для личных нужд либо же объект предоставлен им на определенный временной промежуток или бессрочно властями местных муниципальных образований, государственную пошлину они могут не платить.

Освобождены от уплаты налога также граждане, арендующие землю у других лиц или администрации местного самоуправления.

Так как все средства полученные от уплаты гражданами налога идут в местный бюджет администрация субъекта Российской Федерации вправе предоставлять людям определенные льготы для дачных участков.

Правовое регулирование

Законодательное налог на землю регламентирует Налоговый кодекс, а также ряд федеральных законов и актов. Не так давно в налоговом законодательстве произошли большие изменения, которые повлекли за собой увеличение размера налога на садовые участки. Это связано с тем, что до января 2015 года налог начислялся исходя из инвентаризационной стоимости участка, а теперь с кадастровой, которая довольно близка к рыночной цене недвижимости. Инвентаризационная стоимость в разы ниже кадастровой так как она рассчитывается более просто.

По-новому будет производиться расчет налогообложения объектов, которые включены в Росреестр и для которых определена кадастровая стоимость. Законом установлен переходный период до 2025 года.

Оплата налога на землю и налога на имущество производится по квитанциям, которые гражданин получает в налоговом отделении. В этих документах имеется подробная схема расчёта и самостоятельно высчитывать величину налога не больше не потребуется.

Как проверить задолженность по земельному налогу? Смотрите тут.

Кому положены льготы?

Льготы могут предоставляться на следующих основаниях:

- установленная законодательством площадь, которую не должен превышать участок;

- малообеспеченным гражданам;

- лицам, находящимся под особой социальной защитой.

Послабление по уплате налога может также быть реализовано снижением налоговой ставки, уменьшением сумы налогооблагаемой базы или полного освобождения от уплаты налога. Для уточнения действующих в регионе налоговых послаблений необходимо, обратиться в местное отделение ФНС.

Земельный налог на дачный участок

Величина земельного налога на дачный участок в 2019 году во многом зависит от его цены и расположения. Владельцы не имеют права самостоятельно вычислять налог. Они производят оплату по квитанциям, полученным из налоговой.

Работники налогового отделения сами определяют, какие денежные средства необходимо будет уплатить гражданину в соответствии с кадастровой стоимостью объекта. Уведомление с требованием об оплате налога должно прийти гражданину по почте не позднее 1 октября. В этом случае на оплату государственной пошлины останется два месяца.

Если человеку известна кадастровая стоимость его земельного участка, а также налоговая ставка в субъекте Российской Федерации в котором он проживает, он может самостоятельно рассчитать величину денежных средств, которые ему придется потратить на оплату налога.

Для того, чтобы найти кадастровую стоимость, нужно посмотреть кадастровую карту или паспорт, либо же найти выписку из ЕГРН.

В зависимости от субъекта Российской Федерации к земельному участку применяются различные ставки, которые могут устанавливать административные органы муниципальных образований. В налоговом кодексе есть указание лишь верхней границы ставки. Она составляет для сельскохозяйственных земель и личных подсобных хозяйств 0,3% и 1,5% для земель остальных категорий. Расчет земельного налога производится один раз в год.

Для пенсионеров

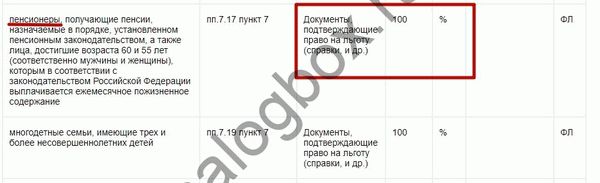

Расчет земельного налога на дачный участок для пенсионеров производится на общих основаниях. Они не попадают под налоговые послабления согласно федеральному законодательству. Однако местные власти имеют право установить льготы для лиц пенсионного возраста самостоятельно.

Используя эту возможность, региональные власти в основном формируют положения о налоговых послаблениях для пенсионеров. Основной льготой является предоставление возможности оплачивать половину налога.

Если гражданин является одним из многочисленных собственников земельного участка, расчёт налога будет производиться сообразно его доли.

Для инвалидов

Законодательство предусматривает предоставление льгот инвалидам, однако не всех групп. Налоговое послабление предоставляются лицам, имеющим инвалидность 1 и 2 группы а также инвалидов вооруженных конфликтов и Великой Отечественной войны.

Последние получают льготы в несколько меньшем размере. Налоговые послабления для инвалидов предусмотрены на федеральном уровне и решения местных властей здесь особой роли не играют.

Для ветеранов труда

Федеральными законами для данной категории граждан льгот не предусмотрено. Однако власти субъектов России зачастую устанавливают законы, позволяющие выплачивать подобным категориям гражданам земельный налог в неполном размере.

Гражданину потребуется подтвердить свой статус официальным документом. В этом случае органы местного самоуправления обязаны включить человека в список на понижение налоговой оплаты.

Размер

В большинстве случаев, налог на садовый участок будет рассчитываться исходя из 0,3% от кадастровой стоимости объекта налогообложения. Местная администрация имеет право понижать налоговую ставку, однако установка ее более максимальной, недопустима.

При вычислении суммы, которую потребуется заплатить в региональный бюджет, следует также учитывать наличие у человека льгот.

Как оплатить?

Для оплаты налога, гражданину потребуется лично обратиться в налоговое отделение либо отправить туда свое доверенное лицо. Также оплата может быть произведена в электронном варианте с помощью Сбербанка онлайн, портала Госуслуг или непосредственно на сайте Федеральной Налоговой Службы.

Для перевода денежных средств в счет погашения налоговых выплат можно также воспользоваться мобильным приложением или услугой «автоплатеж» которая в автоматическом режиме будет каждый раз переводить средства со счета мобильного телефона или банковской карты.

Положены ли льготы по физическому налогу для физических лиц? Информация здесь.

Как рассчитать налог на землю? Подробности в этой статье.

Сроки

Налог необходимо оплатить до 1 декабря текущего года. За два месяца до этого гражданину должно по почте прийти уведомление с напоминанием о необходимости совершения платежа.

Если такового уведомления человек не получал, это не дает ему право не уплачивать налог.

На видео о земельном налоге

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Земельный налог на дачный участок для пенсионеров — порядок исчисления и льготы

По законодательству земельный налог относится к региональным. Он взимается со всех граждан, обладающих правом на землю. Пенсионеры не являются исключением, хотя для них предусмотрен налоговый вычет.

Должен ли пенсионер платить налог на землю

Не признаются налогоплательщиками:

- физлица, которым дачные участки переданы в безвозмездное пользование или по договору аренды;

- представители малочисленных народов северных и восточных районов России, если земля используется для ведения традиционного образа жизни, промыслов и хозяйствования.

Плательщики налога и объект налогообложения

Пенсионерам не предоставляется полное освобождение от оплаты налога. Основанием для этого могут выступать иные условия, например, отнесение пожилых людей к категории федеральных льготников. Объектом налогообложения выступает кадастровая стоимость дачного участка.

Фиксированный налоговый вычет с 1 января 2019 года для пенсионеров

На основании принятого Федерального закона от 28.12.2017 №436-ФЗ введена новая льгота по земельному налогу для пенсионеров. Они имеют право на налоговый вычет. Размер его определяется как кадастровая стоимость 6 соток. Это означает, что если дачный участок пожилого человека меньше 6 кв. м, то платить за него он не должен. До этого такой прерогативой пользовались лишь федеральные льготники:

- Герои России (СССР);

- полные кавалеры ордена Славы;

- граждане, которым присвоена 1 или 2 группа инвалидности;

- ветераны и инвалиды боевых действий;

- граждане, непосредственно участвовавшие в испытаниях ядерного оружия, ликвидации ядерных аварий;

- граждане, ставшие инвалидами в результате ядерных испытаний.

- инвалиды с детства;

- лица, подвергшиеся радиационному воздействию;

- лица, получившие или перенесшие лучевую болезнь;

Обратите внимание, что налоговый вычет предоставляется только на один земельный участок. При этом не имеет значения цель его использования, размер дохода владельца и место расположения земли. Региональным законодательством могут оговариваться дополнительные льготы и для других категорий пожилых людей, например:

- получателей пенсии по потере кормильца;

- работающих пенсионеров;

- при досрочном выходе на пенсию по выслуге лет.

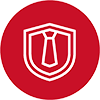

Порядок и правила расчета земельного налога на дачный участок

Сумму к уплате можно рассчитать с использованием следующей формулы:

ЗН = НБ × НС × КПВ × ДПС – Л, где:

- ЗН – сумма налога на землю, выраженная в рублях;

- НБ – налоговая база, определяемая как кадастровая стоимость надела по состоянию на 1 января расчетного периода. Значение определяется налоговой из данных государственного кадастра недвижимости (Росреестра).

- НС – налоговая ставка. Определяется нормативно-правовыми актами региона.

- КПВ – коэффициент периода владения участком, определяемый в долях в зависимости от количества месяцев (максимальное значение – 1).

- ДПС – доля в праве собственности. Если пенсионер – единоличный владелец, значение принимается за 1. Если участок находится во владении нескольких лиц, налог исчисляется для каждого индивидуально в зависимости от доли собственности.

- Л – льготы по налогу на землю для пенсионеров, определяемые региональным законодательством.

Предельные значения налоговых ставок

Обратите внимание, что процент по ставке определяется местными органами власти. Вместе с тем, она не может превышать максимальные значения, установленные ст. 394 НК РФ:

- ведение дачного либо личного подсобного хозяйства;

- огородничество, садоводство или животноводство,

- сельскохозяйственные нужды

Льготы на дачные участки пенсионерам Москвы и Московской области

Земельный налог для пенсионеров в столице и области начисляется всем владельцам наделов. Освобождаются уплаты земельного налога с суммы, не превышающей 1 млн рублей, только некоторые жители Москвы:

- инвалиды с детства;

- лица с присвоенной 1 или 2 группой инвалидности;

- инвалиды и ветераны боевых действий (в том числе Великой Отечественной войны);

- многодетные родители (усыновители);

- лица, пострадавшие вследствие аварии на Чернобыльской АЭС.

Для пенсионеров – владельцев дачных участков, проживающих в Московской области, тоже предусмотрены определенные льготы. Размер преференции и категории получателей определяются на муниципальном уровне, например:

Должен ли пенсионер платить земельный налог за дачный участок

В статье разберем, по каким нормам взимается налог за садовый участок с пенсионеров с учетом возможных льгот. Расскажем, в каких случаях нужно заплатить налог на садовый домик и другие постройки на участке.

Берется ли с пенсионеров налог на землю за дачный участок

О том, с каких объектов производится начисление и кто должен платить, написано в гл.31 НК. Разберем основные положения, касающиеся налога на землю для дачников пенсионеров:

- Садовый или дачный участок сам по себе является объектом налогообложения, если лицо обладает им на следующих правах:

- собственности;

- постоянного пользования;

- пожизненного наследуемого владения.

Другими словами, если на участок нет оформленных на вас правоустанавливающих документов (выписки из ЕГРП, решения администрации и др.), начисления не производятся. Также не является налогооблагаемым объектом земля в случаях аренды и безвозмездного пользования.

- Пенсионерам не надо платить земельный налог за дачный участок размером 600 кв. м (пп.8 п.5 ст.391 НК). При большей площади учитываются только оставшиеся сотки. Если участков два или больше, льгота применяется только к одному из них. Вычет действует, начиная с периода 2017 г.

Пример 1

Чтобы получить льготу, пенсионеру необходимо обратиться в ИФНС с заявлением и подтверждающими документами (см. Письмо ФНС от 10.09.2018 № БС-2-21/1528@). Если человек ранее уже пользовался льготами и ИФНС знает о его статусе пенсионера, ничего предоставлять не нужно.

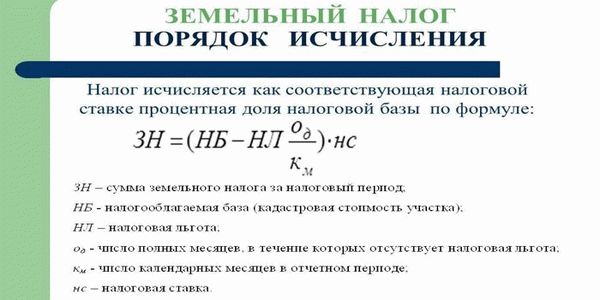

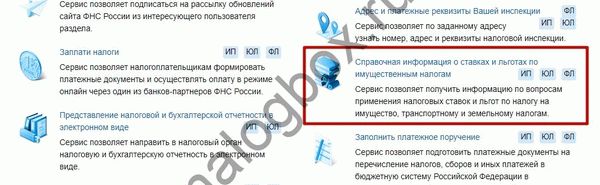

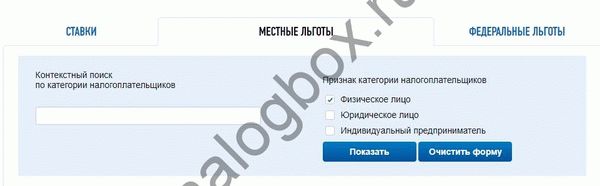

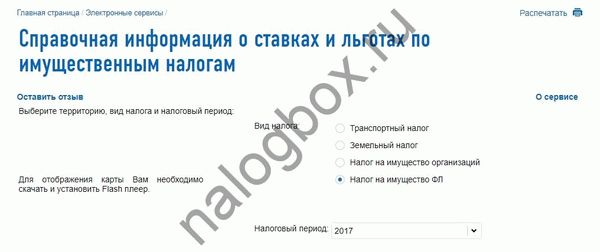

Посмотреть, какие льготы действуют на территории муниципального образования, где расположен ваш участок, можно в сервисе на сайте ФНС.

Пример 2

Согласно информации, представленной на сайте ФНС, пенсионеры здесь освобождаются от обязанности платить налог.

Должен ли пенсионер платить налог за дачный дом

Если на садовом участке построен домик и расположены хозяйственные постройки, они подпадают уже не под земельный, а под имущественный налог. Он регулируется гл. 32 НК. Разберем основные положения, касающиеся дачного налога на имущество для пенсионеров:

- Согласно ст.401 НК дома и жилые строения на дачных и садовых участках считаются жилыми домами и являются объектом налогообложения. При этом плательщиками признаются только те граждане, которые владеют домом на праве собственности.

Пример 3

- В ст.407 НК прописано, что пенсионеры освобождаются от уплаты налога по каждому из объектов:

- жилой дом;

- хоз. строение;

- гараж.

Таким образом, пенсионерам не нужно платить налог за дачу (дом), если в собственности у них только один такой объект.

Пример 4

Важно!

Если сумма налога рассчитывается по кадастровой стоимости, к дачным домам применяется вычет в размере 50 кв. м. (п.5 ст. 403 НК).

- Как и в случае с землей, в отношении имущественного налога местные власти вправе расширить количество и объем предоставляемых льгот. Информация сведена в единый справочник на сайте ФНС, где можно выбрать интересующее муниципальное образование и год.

Итоги

- С отчетного 2017 г. налог на приусадебный участок для пенсионеров не взимается с площади 600 кв. м. Льгота действует в отношении одного участка. Дополнительно местные власти могут устанавливать свои расширенные льготы.

- Пенсионер не должен платить налог на дачный домик, хоз. постройку и гараж. Льготой можно воспользоваться в отношении одного объекта каждого вида.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(5 оценок, средняя: 4,40)

»

Следующая